在大整顿持续及观望情绪浓厚的背景下,上半年国内医疗设备行业招投标规模约550亿元,同比下滑35%左右。市场景气度不佳之际,头部效应更加“抢眼”。

作为国产高端医学影像设备“一哥”,联影医疗(688271.SH)日前发布的半年度业绩报告显示,公司营收、净利均保持稳健涨势。期内,联影医疗营收同比增长1.18%至53.33亿元,归母净利润同比增长1.33%至9.50亿元。

上半年,专项整治继续影响基层医疗机构对设备招投标采购的积极性之外,“以旧换新”政策以及用于补贴医疗等领域的超长期特别国债计划发行,使得大部分医疗机构普遍处于等待资金落地的状态,常规需求的采购行为也就此延迟,行业经历挑战。

立于这一行业趋势中,联影医疗的稳定增长更凸显了其业务韧性。

从财务数据来看,上半年,联影医疗在高端影像设备领域继续保持增长,并在海外市场接连有新的突破,且随着总体装机量的不断提升,服务收入一路上扬,多个增长着力点共同作用力之下,带动公司整体上升。

高端设备保持领先,规模效应再凸显

在医疗影像、放射治疗、生命科学仪器等产品领域,联影医疗已经实现全覆盖。

截至报告期末,公司累计向市场推出120余款产品,包括磁共振成像系统(MR)、X射线计算机断层扫描系统(CT)、X射线成像系统(XR)、分子影像系统(MI,即PET/CT、PET/MR)、医用直线加速器系统(RT)以及生命科学仪器。

尽管上半年医疗设备销售遭遇挑战,但在高端的MR和MI产品市场,联影医疗均保持了双位数涨幅。期内,MR业务线收入16.85亿元,同比增长12%,MI业务线收入7.43亿元,同比增长19%。

高端产品领域强劲增长的一大支点在于市场占有率的不断提升。

根据半年报,作为中国市场主要的MR设备厂商,联影医疗的市场占有率排名第三,其中在1.5T及以下超导MR市场,占有率排名第一。在MI产品领域,按照国内新增市场金额口径统计,上半年公司的PET/CT市场占有率排名第一,PET/MR中国市场占有率排名暂列第二。

这亦有外部数据作为验证,根据众成医械统计,联影医疗的CT和MRI国内市场份额在今年二季度均达到历史新高,各为30%、29%。

图源自高盛研报

除此之外,在被放射治疗设备龙头瓦里安和医科达主要占据的放疗设备市场,联影医疗的突围初显成效。

报告期内,其RT设备收入同比大涨188%至2.42亿元,按照2024年上半年度国内新增市场金额统计,公司RT产品市场占有率排名第三。目前国内外主流的RT产品包括医用直线加速器、基于钴源的伽马刀以及少量质子、重离子设备等。

各类产品市场渗透率提升,装机量随之增大,截至2024年6月末,联影医疗全球设备装机已超20000台/套,这一坚实的产品基座为公司带来了不菲的设备维保服务收入。

期内,其服务收入同比增长23.84%至6.17亿元,占总收入比重较上年末提升2个百分点至11.57%,为有数据可查以来的最高占比。

服务收入的提升一方面得益于售后团队的进一步完善,另一方面依赖于设备销售收入的连续提升。在经历了上半年的低迷之后,接下来的增长预期已经逐渐清晰。

今年3月,国务院印发的《推动大规模设备更新和消费品以旧换新行动方案》指出,预计到2027年,工业、农业、建筑、交通、教育、文旅、医疗等多个领域的设备投资规模,将在2023年的基础上实现25%以上的增长。

另外,超长期特别国债和贴息贷款提供资金保障,被压制的设备采购需求开始释放,进入8月,已能在公开渠道看到有设备更新大项目陆续进入了意向采购阶段。

根据高盛预测,大规模设备更新政策将在2024年四季度对联影医疗的收入产生最大提振。

对联影医疗来说,其国内业务正立于黎明之前,而国际化战略在过去半年掷地有声。

从产品落地到能力建设,出海节奏全面提速

联影医疗面向全球市场的“一核多翼,高举高打”策略再次兑现在业绩数据上。

上半年,公司境外收入9.33亿元,同比增长29.94%,总收入占比达到17.49%,上年末为14.54%,海外业务比重期内大增。

海关总署数据显示,在2023年的医疗器械进出口总额中,医疗设备类出口同比增长5.4%,相比2019年增长54.8%。这其中就包括了联影医疗在海外市场取得的成绩。

短短6年时间,联影医疗的产品已经在全球范围内累计入驻超70个国家和地区的超13700家医疗机构,覆盖美国、日本、韩国、新西兰、意大利、印度等多个国家和地区。

大踏步出海的前提是获得国际认证,在联影医疗已经推出的120余款产品中,有40款通过了欧盟CE认证,47款通过了美国FDA510(k)认证,获得其他海外市场认证的产品数量为67款,覆盖全球59个国家和地区。

而产品力是联影医疗能敲开海外关键市场大门的底气。2024年5月,公司首创的全身临床超高场磁共振uMRJupiter5T获批FDA510(k)。需要解释的是,通过提交“510(k)”预市通知,联影医疗证明了其产品与已经获得FDA批准的同类产品具有相似的安全性和有效性。

相较于传统的3.0T磁共振成像系统,5.0T人体全身磁共振系统是目前业内可用于临床全身扫描的最高场强磁共振成像系统,填补了超高场全身临床应用的国际空白,能够对中枢神经系统、心血管系统、腹部、盆腔、骨关节及脊柱等全身各部位进行高清成像,可为医生提供更加精准的诊断依据。

上半年,联影医疗的高端分子影像产品uMIPanorama还进驻了美国分子影像和放射性药物研发与治疗机构CenterforMolecularImagingandTherapy,并已经覆盖美国耶鲁大学、加利福尼亚大学戴维斯分校、华盛顿大学医学院、密歇根州立大学创新中心、纽约州立大学石溪分校等多所全球知名高校及科研机构。

此外,公司在报告期内成功进入法国市场,超清光导数字化PET/CT设备已安装于法国知名核医学中心EVESIO-CMN;美洲市场,数字化PET/CT设备也进驻墨西哥国立儿童医院;今年8月,第100台uMR580磁共振成像系统在印度中南部地区成功安装。

拓宽海外产品注册范围、加大新产品在境外市场导入力度的同时,联影医疗也在强化人员组织和运营体系建设,实现由产品出海走向能力出海的跨越。

研发方面,在美国、马来西亚、阿联酋、波兰等地设立区域总部及研发中心;产能方面,公司在上海、常州、武汉、美国休斯敦等进行产能布局,美国子公司UIHT也负责公司部分整机产品的生产;服务方面,公司正在持续扩大客户服务的覆盖范围,全球服务团队已超1000人,驻点在多个国家和地区。

目前,联影医疗正在加速组建西欧本地化团队,包括市场运营、售后服务、物流配送等多个方面。截至报告期末,公司通过19家境外子公司搭建了境外团队。

不论是在国内市场坚守国产领先地位,亦或是向竞争更为激烈的国际市场全面进发,创新驱动成长是核心,这也是联影医疗对研发保持高投入状态并加快产学研融合的根源。

研发投入加码,资本实力浇筑产业链壁垒

过去3年半时间,联影医疗研发投入总金额已经达到54.50亿元。报告期内,联影医疗研发投入10.17元,同比增长11.11%,占总营收比例创新高达19.07%。

巨大的研发投入在助力商业化之前首先加固了公司专利壁垒。

截至报告期末,公司以专利为主的各项知识产权申请数量超过10000项,其中发明专利申请占全部专利申请数比例超过80%,公司累计获得超过5500项的知识产权授权,其中发明专利授权超过3300项。

上半年,联影医疗44项在研项目研发投入达到6.66亿元,其中25项研发项目的投入在千万元级别。

联影医疗研发能力的建设并不止于产品和技术维度,而是已经逐步从临床走向产学研医深度融合的创新体系。以打通“基础研究-临床应用-转化医学-产业转化”全链条为目的,公司与全球顶尖高校、临床及科研机构紧密合作。

继此前牵头光子计数能谱CT研发、磁共振引导的放疗直线加速器系统研发及临床验证的“十四五”国家重点项目后,今年4月,由联影医疗牵头的又一“十四五”国家重点专项研发计划启动,即“诊疗装备与生物医用材料”重点专项——基于无线功率传输技术的CT滑环研发与应用项目。

联影医疗在强化研发实力和产学研医融合时,也不忘加码前沿技术赛道,巩固在分子影像领域的话语权。

今年7月,公司以自有资金投资玖谊源,取得其增资后10%的股权。玖谊源是少数几家能够自主研发和生产回旋加速器的企业之一,回旋加速器主要用于制备PET用正电子放射性同位素,而放射性同位素是核医学诊疗必备的核心设备之一。

国产产品上市之前,国内医用回旋加速器依赖进口,价格偏高。这也是国产企业不断破局的一大动力。而处于高端医疗设备赛道的联影医疗,深知人才是保持创新的始发端。

高端医疗设备研发壁垒极高,有着多学科交叉、市值密集、创新密集等特点,一台设备的研发往往会涉及生物医学工程、机械、算法、电子信息、材料科学、医学影像技术等众多学科领域,门槛高、周期长需要源源不断的研发人才进入。

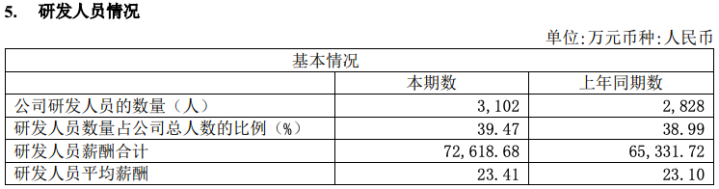

通过自主培养与外部引进,联影医疗研发团队日益壮大。截至报告期末,公司共有员工7859名,其中研发人员3102名,研发人员比例、待遇均有不同程度提升。

在吸纳和留住人才方面,联影医疗出手大方。

公司在报告期内披露了“2024年限制性股票激励计划”,拟向激励对象授予262.19万股限制性股票,约占公司总股本82415.80万股的0.32%,其中首次授予覆盖833名员工。

而在此之前,联影医疗的“2023年限制性股票激励计划”已向1606名激励对象授予了400万股限制性股票。